全球央行动态第22期(2018年4月15日-2018年4月21日)

央行“加息+降准”,你看懂了吗?

【政策取向】

点评:本周央行同时进行了加息和降准的操作,通过公开市场业务小幅调升14天逆回购利率,并定向降准1个百分点,利用释放资金置换中期借贷便利。

1. 2018年4月17日,人民银行发布“决定下调部分金融机构存款准备金率以置换中期借贷便利”的通知,具体内容如下:

为引导金融机构加大对小微企业的支持力度,增加银行体系资金的稳定性,优化流动性结构,中国人民银行决定,从2018年4月25日起,下调大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率1个百分点;同日,上述银行将各自按照“先借先还”的顺序,使用降准释放的资金偿还其所借央行的中期借贷便利(MLF)。

中国人民银行将继续实施稳健中性的货币政策,保持流动性合理稳定,引导货币信贷和社会融资规模平稳适度增长,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。

——来源:人民银行网站

2. 2018年4月17日,针对“中国人民银行决定下调部分金融机构存款准备金率以置换中期借贷便利”的通知,人民银行有关负责人进行了解读,要点如下:

(1)如何操作:此次操作主要涉及大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行,其他存款准备金率已经处在较低水平的金融机构不在此次操作范围。具体操作分两步:第一步,从2018年4月25日起,下调上述几类银行人民币存款准备金率1个百分点;第二步,在降准当日,持有未到期MLF的银行,各自按照“先借先还”的顺序,用降准释放的资金偿还其所借央行的MLF。以2018年一季度末数据估算,操作当日偿还MLF约9000亿元,同时释放增量资金约4000亿元,大部分增量资金释放给了城商行和非县域农商行。

(2)主要考虑:一是可以增加长期资金供应,银行资金成本将有所降低。二是释放4000亿元增量资金,增加了小微企业贷款的低成本资金来源。人民银行将要求相关金融机构把新增资金主要用于小微企业贷款投放,并适当降低小微企业融资成本,改善对小微企业的金融服务,上述要求将纳入宏观审慎评估(MPA)考核。

(3)政策取向:稳健中性的货币政策取向保持不变。此次降准释放的资金大部分用于偿还中期借贷便利,属于两种流动性调节工具的替代,而余下的小部分资金则与4月中下旬的税期形成对冲,因此,在优化流动性结构的同时,银行体系流动性的总量基本没有变化,保持中性。同时,还要看到,中国是发展中国家,为了防范金融风险,仍需保持相对较高的存款准备金率。中国人民银行将继续实施稳健中性的货币政策,保持流动性合理稳定,引导货币信贷和社会融资规模平稳适度增长,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。

——来源:人民银行网站

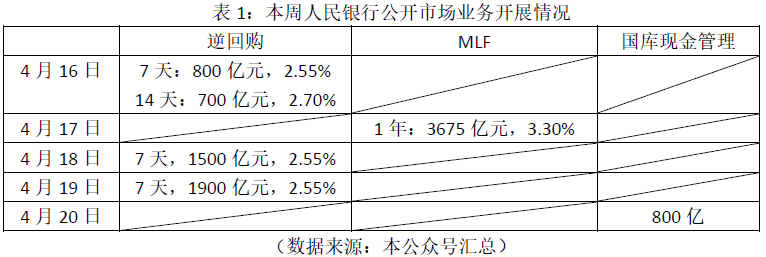

3. 2018年4月16日到4月20日,人民银行进行了多笔公开市场操作,本公众号汇总如下。人民银行本周通过14天的逆回购进行了小幅加息,从上次操作的2.65%调升到了2.70%。

——来源:人民银行网站

【高层言论】

点评:本周人民银行行长易纲在美国华盛顿出席了国际货币基金组织/世界银行春季例会系列会议,与多个国家的央行行长及政府官员就经济形势、金融合作等多个问题交换了意见。

1. 2018年4月19日到20日,中国人民银行行长易纲在美国华盛顿出席国际货币基金组织/世界银行春季例会系列会议期间,会见了多国央行行长和政府官员,主要讨论了经济形势、金融合作等议题。具体如下:

(1)会见了乌克兰央行行长Yakiv Smolii,双方就金融合作相关议题交换了意见。

(2)会见了英格兰银行行长卡尼,双方就经济形势、中英金融合作等相关议题交换了意见。

(3)会见了阿根廷央行行长Federico Sturzenegger。双方就中阿金融合作、二十国集团相关议题交换了意见。

(4)会见了新加坡副总理尚达曼,双方就二十国集团议题、中新双边金融合作等交换了意见。

(5)会见了瑞士财长Ueli Maurer和瑞士央行行长Thomas Jordan,就加强双边金融合作、加密货币等议题交换了意见。

(6)会见了苏里南央行行长Glenn H. Gersie,就加强双边合作交换了意见。

(7)会见了美联储主席Jerome H. Powell,就中美经济金融形势、货币政策等议题交换了意见。

——来源:人民银行网站

2. 2018年4月19日至20日,中国人民银行行长易纲出席了在美国华盛顿举行的二十国集团(G20)财长和央行行长会议。会议主要讨论了当前全球经济形势、未来的工作(Future of Work)和加强与非洲合作(Compact with Africa)等议题。

关于当前全球经济形势,各方普遍认为,全球经济形势继续复苏,但下行风险犹存。贸易保护主义和主要经济体快于预期的货币政策正常化进程是当前全球经济面临的主要风险。

关于未来的工作,各方一致认为要充分利用技术进步带来的机遇,共同应对技术进步带来的挑战,并就此分享了各自国家的经验。会议同意围绕税收、公共支出和支付转移、市场竞争、数据收集和统计四大政策领域,形成“政策建议清单”,递交7月G20财长和央行行长会议。

关于加强与非洲合作,该倡议由2017年德国任主席国期间提出,旨在推动非洲国家完善政策框架,改善营商环境,撬动私人部门对非投资。各方普遍欢迎该倡议至今已经取得的进展,期待在投融资领域取得更多成果。

易纲行长表示,鼓励私人部门以市场化方式在非洲国家开展投融资至关重要。考虑到在非投资项目普遍期限较长,风险较高,建议充分发挥开发性金融作用,同时保证投融资的可持续性。人民银行与非洲开发银行在2014年成立了20亿美元的非洲共同增长基金,至今运作顺利。国家开发银行成立的中非发展基金也为非洲国家提供了有力的资金支持。上述基金充分动员当地力量,较好保障了投融资的可持续性。

——来源:人民银行网站

图1:二十国集团(G20)财长和央行行长会议在美国华盛顿举行

(图片来源网络)

3. 2018年4月19日,金砖国家财长和央行行长会议在美国华盛顿举行。这是南非担任2018年金砖国家主席国后举行的首次财长和央行行长会议。中国人民银行行长易纲出席会议。会议围绕金砖国家务实财金合作议题,包括金砖国家应急储备安排(CRA)、金砖本币债券基金(BBF)、新开发银行和G20框架下的合作等议题进行了讨论。

——来源:人民银行网站

4. 2018年4月10日,中国共产党中国人民银行委员会党校2018年春季局处级干部进修班开学典礼在北京举行。中国人民银行党委委员、副行长、党校校长陈雨露出席开学典礼并讲话。

陈雨露指出,本期班要把全面深入学习习近平新时代中国特色社会主义思想和党的十九大精神作为教学的重中之重,力求在学懂弄通做实上再上新高度,进一步坚定“四个自信”,不断增强“四个意识”,要认真贯彻落实新发展理念,按照推动经济高质量发展和打好防范化解重大风险、精准脱贫、污染防治三大攻坚战的要求,研究思考做好新时代央行工作的新思路新举措。要坚持“党校姓党”根本原则,结合“两学一做”学习教育常态化制度化和即将开展的“不忘初心、牢记使命”主题教育,加强党性修养和作风建设,增强尊崇宪法和党章的意识,提高政治能力和政治觉悟。要发扬艰苦奋斗精神,把全部心思和精力放在学理论、强党性、促履职上,不断增强学习成效,圆满完成学习任务。

——来源:人民银行网站

【关键数据】

点评:本周央行公布了金融市场运行情况和金融机构贷款投向等多个基础数据。在国家的严监管之下,房地产贷款和消费贷款的增速出现回落,资金更多地流向了实体经济。

1. 2018年4月17日,中国人民银行发布了《2018年3月份金融市场运行情况》,主要内容如下:

(1)债券市场发行:3月份,债券市场共发行各类债券4.2万亿元。其中,国债发行1800 亿元,地方政府债发行1910 亿元,金融债券发行5301亿元,公司信用类债券发行8024 亿元,资产支持证券发行927亿元,同业存单发行2.3 万亿元。

(2)货币市场运行:3月份,银行间货币市场成交共计74.3万亿元。其中,质押式回购成交61.2 万亿元,买断式回购成交1.6 万亿元,同业拆借成交11.5 万亿元。3 月份,同业拆借月加权平均利率为2.74%,质押式回购月加权平均利率为2.90%。

(3)债券市场运行:3 月份,银行间债券市场现券成交9.9 万亿元,日均成交4485亿元。交易所债券市场现券成交5873 亿元,日均成交267 亿元。3 月末,银行间债券总指数为178.00 点,较上月末上涨1.33 点。

(4)股票市场运行:3月末,上证综指收于3168.90 点,较上月跌幅为2.78%;深证成指收于10868.65 点,较上月末涨幅为0.37%。沪市日均交易量为2013 亿元,深市日均交易量为2689 亿元。

——来源:人民银行网站

2. 2018年4月20日,中国人民银行公布了《2018年一季度金融机构贷款投向统计报告》,贷款投向呈现出如下特点:

(1)企业及其他单位贷款稳步增长:2018 年一季度末,本外币非金融企业及机关团体贷款余额84.1 万亿元,同比增长8.9%;一季度增加3 万亿元,同比多增3262 亿元。

(2)具有普惠性质的小微企业贷款增速回升:2018 年一季度末,小微企业人民币贷款余额25.1 万亿元,同比增长14.3%,比同期各项贷款和企业贷款增速分别高1.5个和2.4个百分点。

(3)工业中长期贷款增速提高:2018 年一季度末,本外币工业中长期贷款余额8.3 万亿元,同比增长5.4%;一季度增加2574亿元,同比多增349 亿元。

(4)“三农”贷款增量占比水平稳中有升:2018 年一季度末,本外币涉农贷款余额31.6 万亿元,同比增长7.9%,一季度增加1.1 万亿元,占各项贷款的22.3%,比上年全年水平高2 个百分点。

(5)房地产贷款总体增速回落:2018 年一季度末,人民币房地产贷款余额34.1 万亿元,同比增长20.3%;一季度增加1.9万亿元。

(6)住户消费性贷款增速回落:2018 年一季度末,本外币住户贷款余额42.3 万亿元,同比增长20%;一季度增加1.8 万亿元,同比少增926 亿元。

——来源:人民银行网站

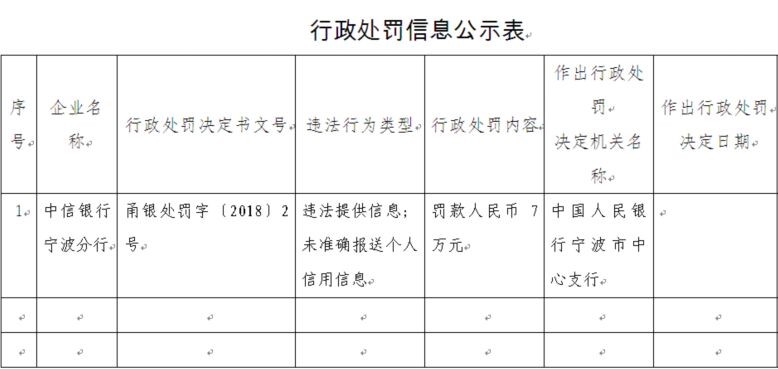

3. 2018年4月19日,中国人民银行宁波市中心支行网站发布行政处罚信息显示,中信银行宁波分行涉违法提供信息及未准确报送个人信用信息两项违规,中国人民银行宁波市中心支行对其罚款人民币7万元。

——来源:网易财经

图2:中国人民银行宁波市中心支行发布行政处罚信息

(图片来源网络)

【热点问题】

点评:本周多位美联储官员进行了密集发生,官员们的担忧主要集中在贸易政策和财政赤字的不确定性,并担心倒挂的收益率曲线暗示着经济衰退。在政策层面,官员们仍然维持渐进加息的观点。

1. 2018年4月18日,多位美联储官员密集发声,其主要内容如下。

(1)纽约联储主席杜德利:围绕贸易政策及财政赤字的不确定性将是美联储决策者面临的主要挑战。经济增长强劲和通胀率走高不代表美联储一定要加快加息的速度。在政策未出现重大干扰的情况下,美联储的最佳策略将是继续加息,直到达到中性利率水平。美联储官员所说的维持通胀稳定的所谓中性利率可能是3%,这意味着美联储还将有6次加息,每次加息25个基点。

(2)圣路易斯联储主席布拉德:美联储过于激进加息将使收益率曲线出现倒挂。目前,由于投资者预期美联储将加息以避免经济过热,收益率曲线正在趋平。如果美联储过快加息,美债收益率曲线会倒挂,也就是短期国债收益率高于长期国债收益率。收益率曲线倒挂通常是经济衰退的先兆。

(3)达拉斯联储主席卡普兰:预计美联储今年将再加息2次。加息的路径可能会比人们习惯看到的情况更平坦,其中一个原因是经济增长的放缓。预计美国经济今年增长2.5%-2.75%。

——来源:搜狐财经

2. 2018年4月20日,现任旧金山联储主席、即将出任纽约联储主席的威廉姆斯(John Williams)表示,美联储将继续渐进加息,主要原因是美国及全球经济增长、美国的财政刺激措施、强劲的劳动力市场、更好的工资增长以及稳定的通胀。威廉姆斯表示,美国经济状况的巨大变化将利率推至比过去低得多的水平,并可能在之一水平维持一段时间。

威廉姆斯对未来利率并未给出具体预测,但他表示,加息步伐可能将继续是渐进的。他尤其讲到所谓的中性利率,也就是既不宽松也不紧缩。威廉姆斯表示:“无论你怎么理解数据,现在的中性利率比10、15年前的水平看来低很多。如果你在20年前问我,中性利率是什么?我会说4.5%。但如果你今天问我的同事,答案是3%。”

威廉姆斯表示,利率被三个因素拉低:人口老龄化、生产率下降及“储蓄过剩”,也就是现金及其价物仍然处于高需求状态。“这些条件将导致联邦基金利率逐渐上调,正如我们在过去几年一直在做的。”

除了加息,美联储已开始缩减资产负债表。政治金融危机开始,美联储通过三轮量化宽松(QE)积累了大量国债及抵押证券(MBS)。威廉姆斯表示,他预计资产负债表将从峰值的4.5万亿美元以上削减至近3万亿美元。

——来源:新浪财经

图3:旧金山联储主席威廉姆斯

(图片来源网络)

3. 2018年4月20日,明尼阿波利斯联邦储备银行行长Neel Kashkari接受CNBC采访时表示,美国经济2018年的增长速度可能在2.5%到3%之间。

Kashkari认为没有出现又一次金融危机的警告信号;股市的回调不会引发金融危机,“如果市场回调,投资者承受损失,这就是市场的意义”。

Kashkari称,市场调整不会推动美联储的利率决策,说联邦基金利率比其他决策者认为的更接近“中性利率”——这一水平既不刺激也不限制经济——与其他政策制定者相信。

Kashkari还表示,收益率曲线趋平为美联储提供了一个“谨慎信号”,即联邦基金利率接近中性。

——来源:新浪财经

整理:何山 suncitygroup太阳新城博士生研究生

小编:周叔媛 suncitygroup太阳新城博士生研究生