本文作者:李健、黄志刚、董兵兵

基于历史和发展条件因素,东盟各国的金融发展及其结构各有特色,相对发达和落后国家之间存在较大差异。本文采用结构演进方法,从金融产业结构、金融市场结构、金融资产结构、融资结构和金融开放结构5个维度刻画东盟各国金融发展中的结构特征及其共性与个性,为解读东盟各国的金融功能与效率提供一种新的结构分析框架。本文力图为深入了解东盟国家的金融发展提供相对全面而详实的全景式描述,为探寻未来东盟国家金融结构的优化思路,促进“一带一路”框架下中国—东盟地区经济金融的良性互动与合作路径提供参考。

东盟十国经济发展的显著差异反映到了它们的金融发展中,无论是银行业、证券业还是保险业,新加坡、马来西亚和泰国发展水平处于上游,其他东盟国家的金融发展相对落后。从总体上看,东盟各国的金融结构共性主要体现在以下几点:

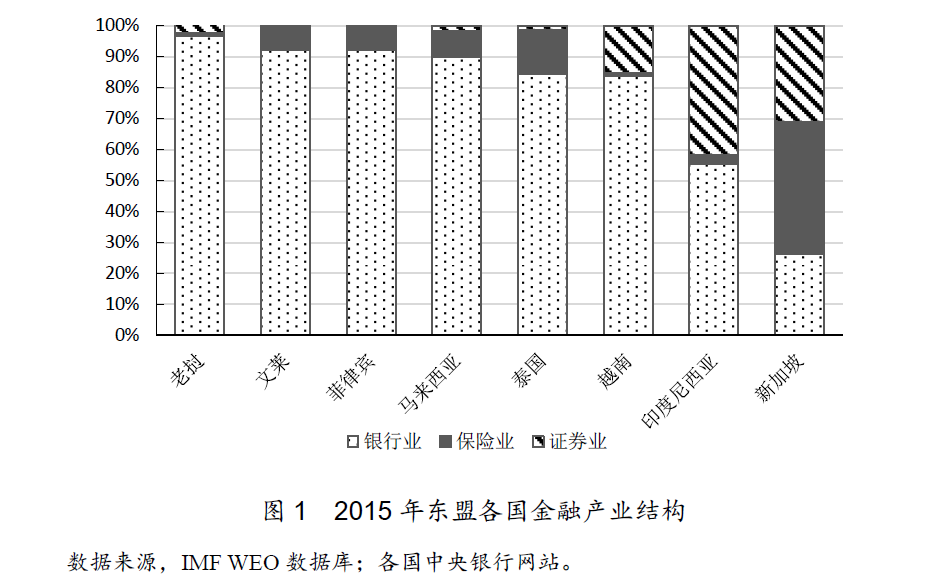

一是金融产业结构具有鲜明的银行业主导特征,行业集中度高,利息收入为银行最重要的收入来源。

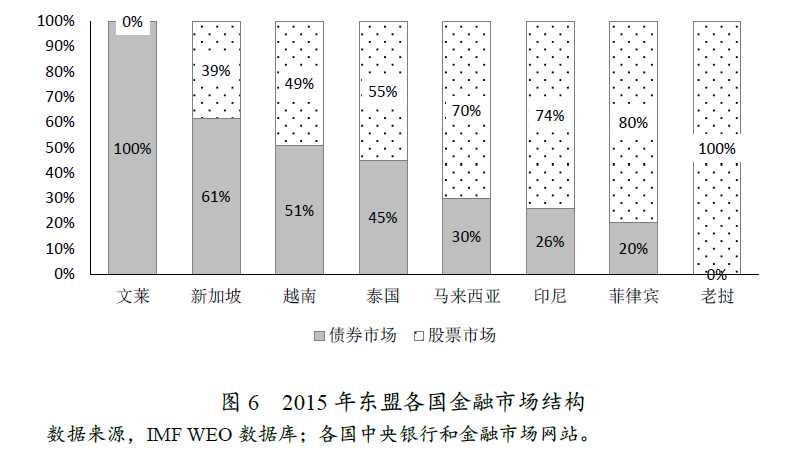

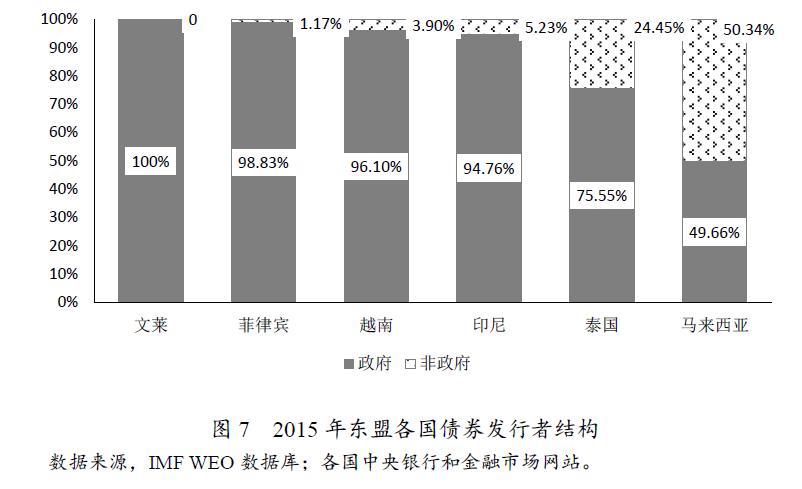

二是从金融市场结构看,大多数国家股票市场以场内市场为主、债券市场以政府债券为主。

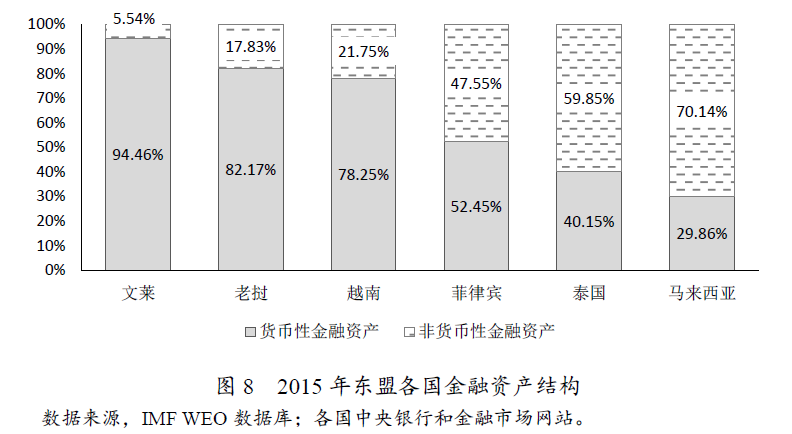

三是在金融资产结构中以货币性金融资产为主,证券类资产和保险类资产相对较少。

四是从融资结构看,以外部融资为主,在外部融资中以贷款融资为主,在贷款结构中以个人及私营企业为主。

五是从金融开放结构看,大部分国家以外资进入为主,但本国对外投资则相对欠缺。

一、金融产业结构

——以银行业为主导

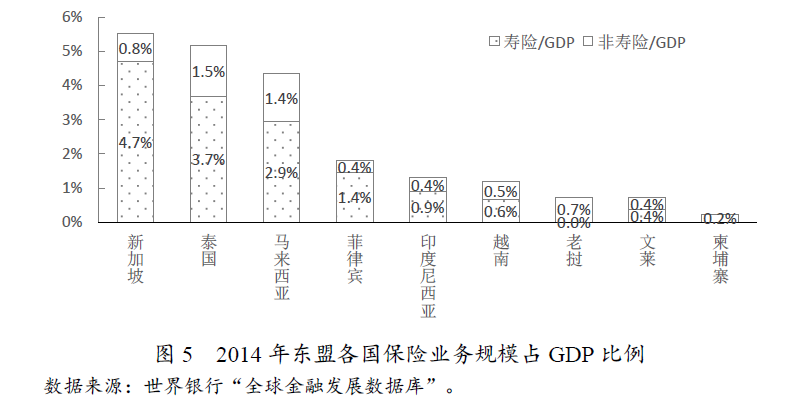

东盟国家金融产业结构总体上表现为较强的银行主导型特征,新加坡、泰国、马来西亚、菲律宾和越南证券业发展良好,其他国家较落后,保险业规模体量小且分散,保险市场深度和密度较低。

(一)发展良好的银行业

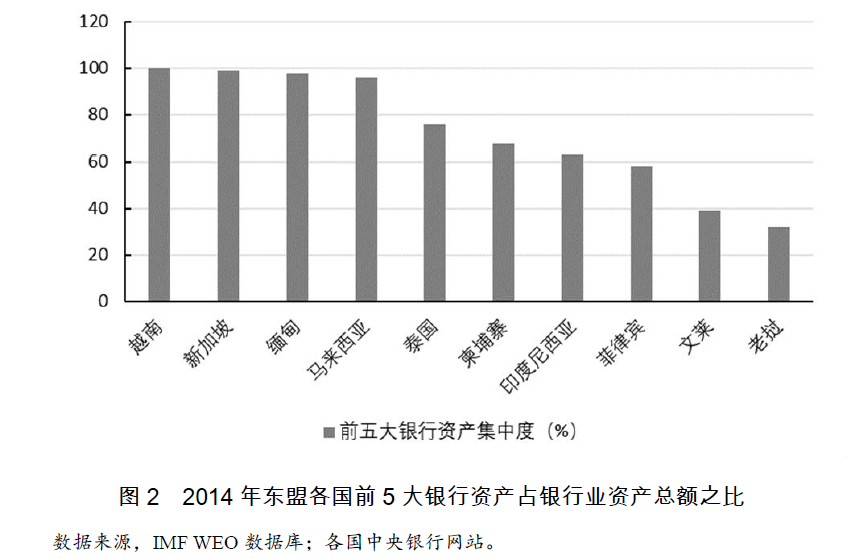

从银行集中度来看,东盟国家银行集中度较高。东南亚金融危机以来,大多数东盟国家银行业经历了多次改革和收购合并浪潮,越南、缅甸、新加坡、马来西亚的大银行集中度都超过了95%,除文莱、老挝外其他国家也都在60%以上。

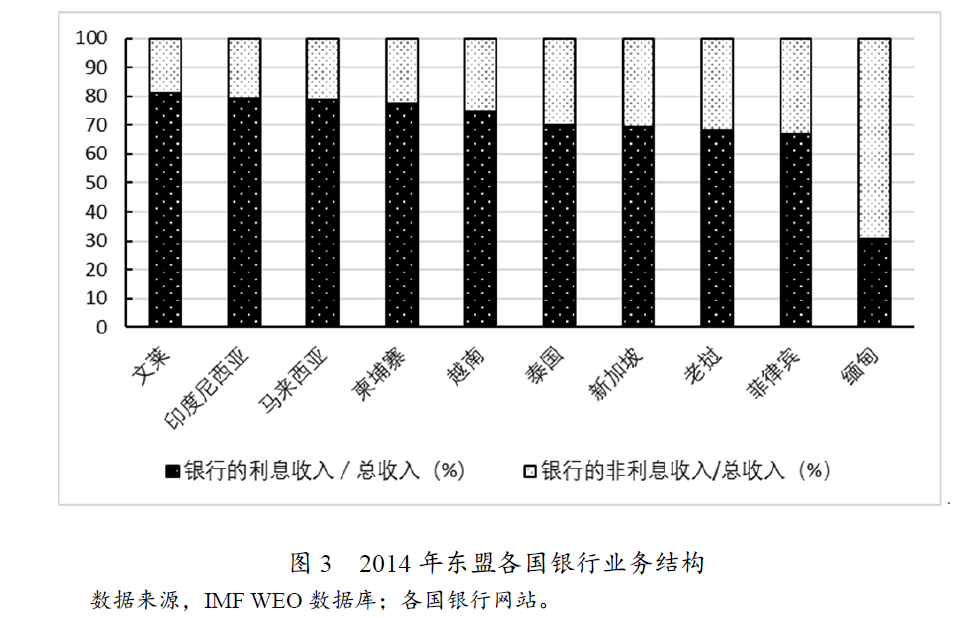

从业务结构来看,多数仍以传统商业银行存贷汇业务为主,证券业务、中间业务不太发达;主要利润来源于利息收入,对存贷款利率敏感。除了缅甸以外,所有国家的银行业利息收入占总收入之比都在65%以上,其中,文莱占比最高为81.27%。

东盟各国银行业发展具有一定特色。第一,东盟国家中农业国居多,在传统上重视金融对农业的服务支持,如印度尼西亚较为完善的农村金融体系、菲律宾村民互保信用记录系统。第二,在国家政策鼓励下银行对小微企业发展的支持力度较大,如泰国为小微企业提供集中式流水线型贷款业务、柬埔寨将将小额信贷机构纳入银行体系的范畴、菲律宾规定银行小微企业贷款投向比例。第三,家族财团控制的私有商业银行发展繁荣,如菲律宾和泰国的寡头家族财团以金融控股集团与实体企业结合的方式控制了大多数私有的全能型商业银行。

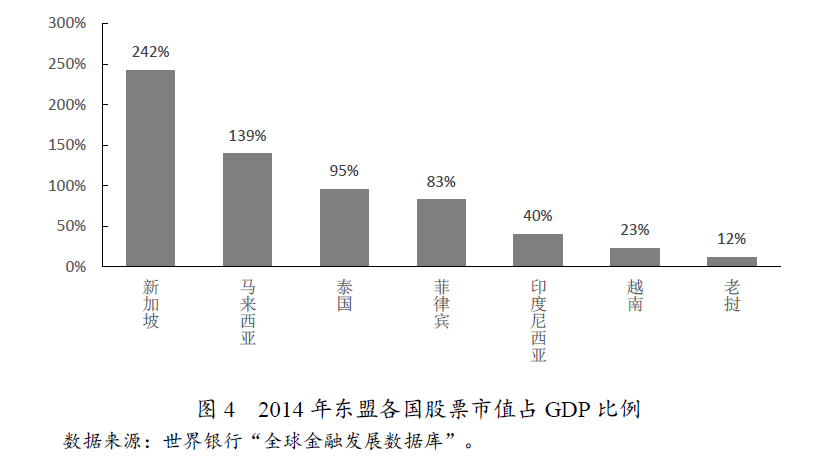

(二)强弱兼存的证券业

受经济发展和银行主导型金融结构的制约,东盟各国证券业发展水平层次不齐。新加坡、泰国、马来西亚、菲律宾和越南证券业发展趋势良好,其中,新加坡发展最完善,已经发展为成熟的国际金融市场。其他东盟国家证券市场发展尚处于初级水平,文莱股票市场正处于筹备阶段,缅甸直到2015年才设立证券交易所,柬埔寨证券市场停滞,老挝证券业基础薄弱,印度尼西亚证券公司很大程度上被外资掌控。

(三)相对薄弱的保险业

多数东盟国家的保险业发展较为薄弱。如印度尼西亚、老挝、越南、柬埔寨、缅甸和文莱的保险市场深度和密度都较低,保险业规模体量小且分散,保险业务结构单一,业务量增速也相对较低。新加坡、菲律宾、马来西亚和泰国等市场经济发展较好的国家基本上都是以寿险为主导,寿险市场的集中度也较高。在伊斯兰文化的影响下,马来西亚和文莱的伊斯兰保险发展迅速,文莱的伊斯兰保险收入甚至超过了传统保险业务的保费收入。

二、金融市场结构

——参差不齐

东盟国家金融市场发展水平可分为两类:第一类金融市场发展缓慢,结构残缺,市场不完备或不活跃,如越南、缅甸、老挝、柬埔寨和文莱;第二类金融市场比较发达,结构也相对完善,工具种类众多,呈现多层次特征,如新加坡、马来西亚、印度尼西亚、泰国和菲律宾。

(一)货币市场功能较弱

总体上看,大多数东盟国家都缺乏一个能够灵活调节流动性的货币市场,只有新加坡的货币市场高度发达。新加坡是亚洲美元市场的中心,SIBOR在东盟国家发挥着重要的基准利率作用,马来西亚主要以政府证券为主,泰国以债券双边回购交易为主,越南只有同业拆借市场较为发达,缅甸二级货币市场流动性较差,文莱则没有货币市场。

(二)以主板为主的股票市场和以政府债券为主的债券市场

从股票市场来看,缅甸、柬埔寨和文莱的资本市场发展迟缓,新加坡股票市场尤其是基金市场非常发达,马来西亚的吉隆坡股票交易所现已是亚洲最大的证券交易所之一,菲律宾股票市场参与者主要为家族控制的控股集团和机构投资者,菲律宾债券市场发展水平较低。

除了新加坡外,各东盟国家的债券市场筹资者结构中,政府发行债券占比都比较高,体现了政府在经济发展中具有较强的支配力。

三、金融资产结构

——以货币性资产为主

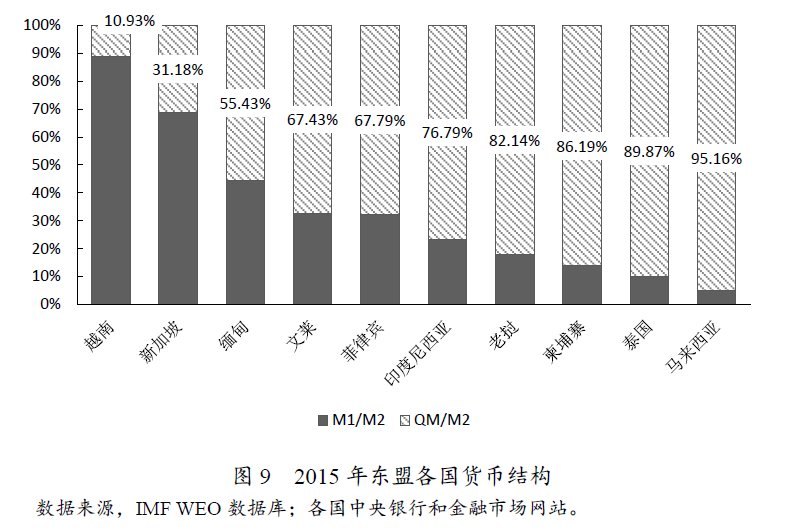

大多数东盟国家的金融资产结构中货币性金融资产占比普遍较高,例如文莱、老挝、越南,这与以银行业为主体的金融产业结构密切相关,也反映了金融市场不太发达。

大多数东盟国家的货币层次结构中QM/M2占比较高,例如,马来西亚、柬埔寨、老挝、泰国、印度尼西亚等国QM/M2占比都在75%以上。准货币成为主要的资产保存方式与大多数国家的资本市场不发达、投资性金融资产少相关。

四、融资结构

——以外源融资和间接融资为主

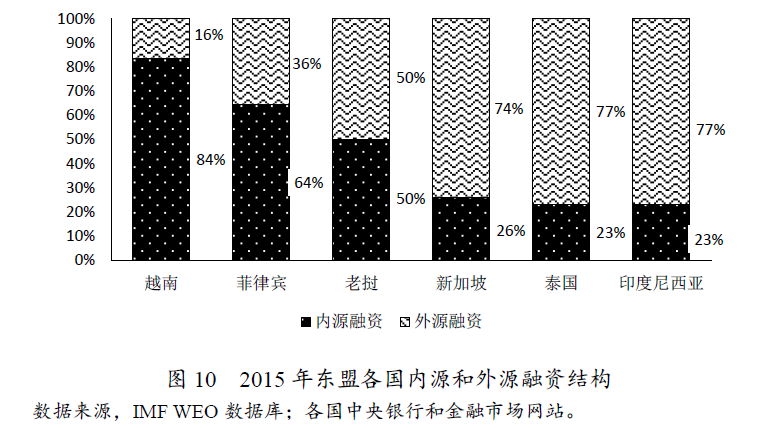

金融体系发达的东盟国家,企业资金主要来源于外部融资,如印度尼西亚、泰国和新加坡的;金融市场不发达越南、菲律宾等银行主导型国家以内源融资为主,主要原因是企业外源融资成本较高。

在外源融资的结构中,东盟国家主要以间接融资为主,这与银行主导型直接相关。在实地考察中我们发现,目前东盟国家金融体系的杠杆率较低,资产的泡沫化程度也较低。多数东盟国家金融体系特别是银行信贷对私人部门和实体经济的支持力度较大,即使是国有经济占主导的老挝对私有经济支持的力度也较大,其以国有为主体的银行业信贷主要投向私营部门,股票市场中私营部门进行直接融资的比例也较高。

五、金融开放结构

——以外资进入为主

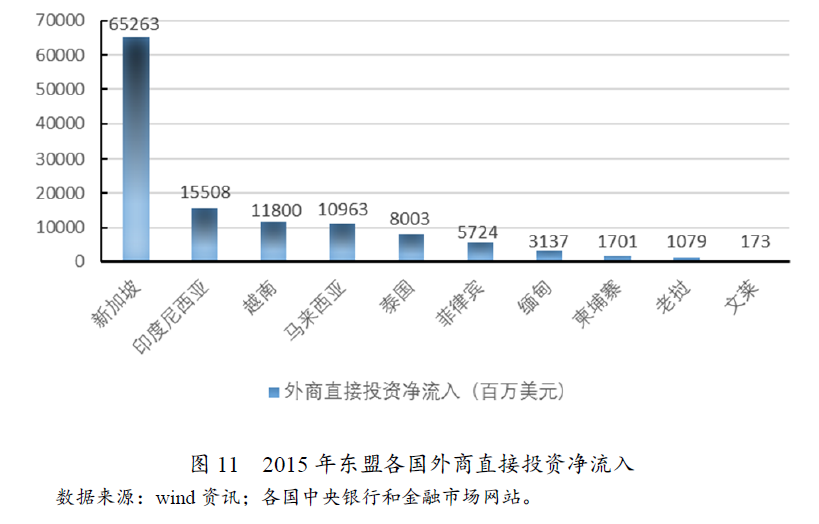

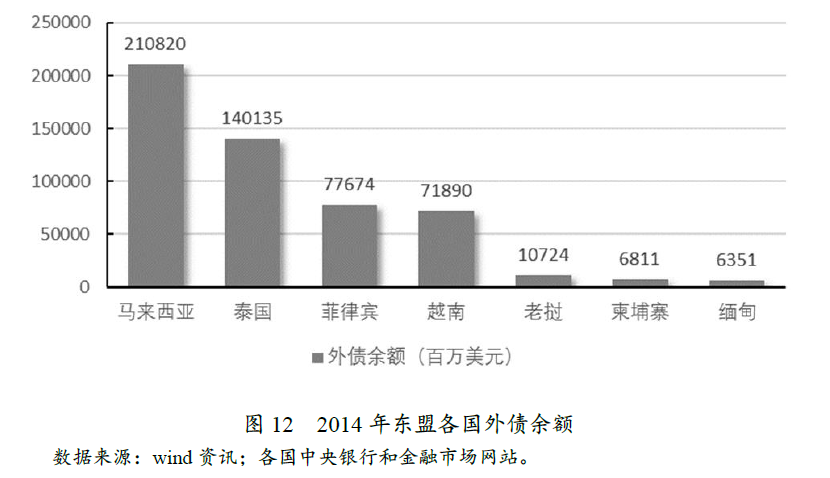

东盟很多国家历史上曾经是发达国家的殖民地,部分西方的价值观和规章制度在本国多有遗留。有的国家金融体系还是在外国统治的环境下起步,并长期受到外国金融业的影响,所以总体上看,绝大多数东盟国家并不排斥对外开放,态度也比较积极,特别是新加坡、越南、柬埔寨。主要表现在允许外资金融机构进入、吸引外商直接投资流入、积极筹措对外债务融资等方面,但是本国对外的投资与金融合作普遍较弱。

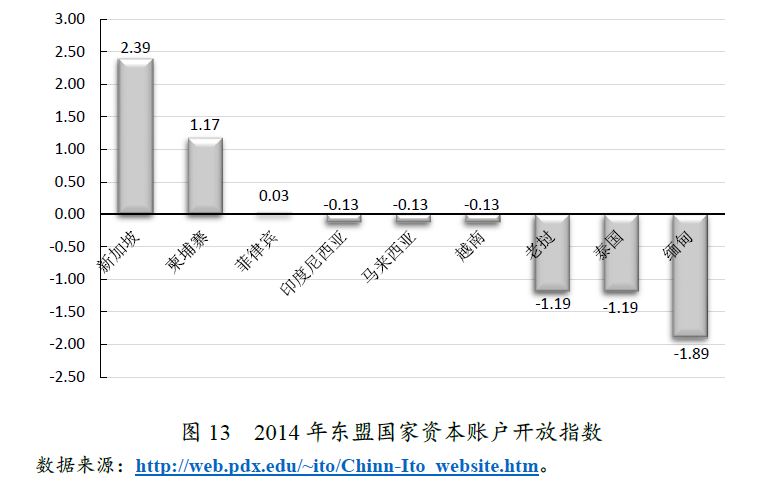

经过东南亚金融危机的冲击,许多东盟国家对资本账户的开放心存疑虑,近年来在资本账户开放和监管放松等方面显得比较谨慎,大部分国家的资本账户开放指数都很低,甚至为负数。

东盟各国的金融结构除了上述共性以外,基于各国政治经济制度与发展特色、社会文化等不同因素影响也存在着一些差异化特性。形成了例如老挝公有制经济下的国有主导金融体系、伊斯兰文化影响下的伊斯兰金融、印度尼西亚农业经济主导下的三农普惠金融、新加坡高度开放环境下的离岸金融市场等富有特色的金融结构模式。

东盟各国金融发展的历史和结构直接决定了其和中国金融合作的方式。第一,东盟地区各国的金融体制在制度设计层面的差异很大,越南、老挝、柬埔寨、缅甸与中国大陆地区过去的金融管理体制存在较大的相似性;新加坡、马来西亚、文莱、菲律宾等原英属、美属殖民地国家深受英美金融制度影响,与中国香港地区的金融体系有一定的相似性;泰国和印尼的金融体制则更多地具有本国特色。第二,不同金融发展水平和开放度的东盟国家与中国金融合作层次不一样,如新加坡、泰国、印尼比较注重宏观层面的金融和货币合作(如货币互换、金融监管等),商业性金融合作(如银行互设机构、业务拓展、理财等)已经得到一定程度的发展并有待进一步发掘;而柬埔寨、缅甸目前更加注重人民币边境结算、以促进贸易为主导的金融合作。第三,东盟国家具有不同的金融结构特征,这些特征既可能是东盟国家在与中国合作过程中可能的金融需求,也可能是金融供给,其差异化蕴含中国东盟金融合作的多层次性和巨大的合作空间,需要双方通过不断的开展和深化金融合作去发掘。

总体而言,中国与东盟国家的顶层金融合作发展较快,但合作形式较为松散,合作程度不够深入;双方底层商业性金融合作发展缓慢,和顶层的金融合作的互动不足。不论顶层还是底层都有巨大的合作空间,“一带一路”倡议构想的提出与实施,为中国与东盟金融合作提供了新的机遇与平台,同时也需要中国针对不同国家的金融结构特征做出不同的风险评估和策略选择。

在“一带一路”框架下,中国与东盟的金融合作应该注意以下几点:一是加强金融合作在促进贸易和投资发展中的作用,如加强对东盟工程承包企业的金融支持政策,鼓励商业银行参股工程承包企业等;二是注重顶层合作与底层合作的互动,充分关注金融微观主体的合作需求,充分发挥国家政策性银行的主渠道作用;三是注重短期金融合作总量增长和长期结构调整的权衡,必须认识到总量增长空间的局限以及双方在金融结构方面的巨大差异以及可能的巨大合作空间,做出长远规划和布局。

节选自《东盟十国金融发展中的结构特征》

中国社会科学出版社2017年第1版。